最近のFX解説ブログやYoutubeの動画を見ると、いわゆる「ライントレード」解説が非常に多いように感じます。

ライトレードというのは、以下のようなノウハウを使うやりかたです。

- 高値安値の水平線

- トレンドライン

- ダウ理論

- チャートパターン

- ローソク足のプライスアクション

ベイシックなやり方です。目新しさはありません。

ダウ理論もプライスアクションも100年以上前に考案されたものですので、言ってみれば原点回帰です。伝統的なチャート分析方法です。

このような基礎的なトレード手法は、多くの人が知っています。

トレード入門書にも書かれていますし、前述の通りYoutubeやブログでも詳しく解説されています。

しかし、その反面、使いこなせている人はごく少数です。

その理由は何故なのでしょうか?

実際に挫折して勝てなかった私が説得力のある解説をしましょう!!!

1.再現性がない

再現性とは、wikipediaで以下のように解説されています。

再現性(さいげんせい)とは、 同一の特性が同一の手法により発現するとき、その結果の一致の近さのことである。

特定の実験的値は、異なる場所・異なる人物により複製された標本で測定された値または観測値に高い一致度がある場合、すなわち、実験値が高い精度を持つと判断できる場合に、「再現性がある」と言う。

手法で言えば、特定のエントリーやエグジットポイントについて、全くの他人でも同じところで認識ができれば、再現性の高い手法と言うことができます。

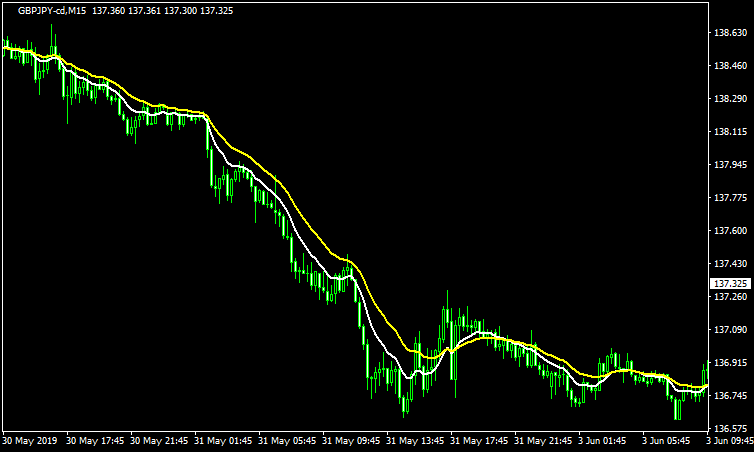

例えば移動平均線のクロスオーバーを考えてください。

MA10とMA20がゴールデンクロスしたらロングポジションを取り、逆にデッドクロスしたらショートするドテンルールです。

このやり方であれば、世界中の誰であっても同じところでエントリーとエグジットが出来ると思います。

では伝統的手法はどうでしょう?

ラインの引き方やパターンには一定の目安がありますが、人によってやり方はかなり違います。

いや、同じ人であっても、ラインの引き方やそれをどう解釈するかはその日の精神状況によって違ってくるのではないでしょうか?

これが伝統的手法の一番のデメリットだと思います。

伝統的手法の再現性の無さが飯の種

伝統的手法の再現性の無さを上手に活かしているのが詐欺的なFXの講師達です。

彼らは、無裁量でも分かるような指針を一つも提供せず、過去のチャートを使って

「○○で反発しましたよね」

「○○のサポートをブレイクしました。次はそれがレジスタンスになってますよね」

と、如何にも前から知っていたかのようにドヤるわけです。

そして、伝統的な手法の習得が難しい特長を活かして、何度も何度も教えてあげれば、その分だけお金が入ります。

チャートをどうにでも解釈できるので、エリオット波動やハーモニックを使った手法を学んでいる人は今すぐやめましょう。勝てません。

2.ハズしたときにプライドが傷つく

伝統的手法では市場参加者の考えを読み取ろうとします。

これは悪いことではありません。

チャート解釈の一つとして重要な部分です。

ただし、読み取ろうとすればするほど自分のチャート解釈に愛着というか、自信を持つようになるのではないでしょうか?

サポートの○○まで引きつけてロングかな。

いざ上のような状況になってロングするも、サポートを下にブレイク。

こんな時にどう思いますか?

「なんでブレイクするんだよ!」

「なんでサポートで反発しねぇんだよ!」

と思ったことが誰にでもあるはず。

そして、サポートなはずなのに下にブレイクした理由を延々と探し求める。

「上位足が○○だったからブレイクしたのか!」

「ローソク足のプライスアクションが○○だったからか!」

いやいや、それって単にこじつけじゃないんですか?

ランダム性のある相場の中で、むりやり解釈しようとしてませんか?

そうなんです。

細かい相場分析をすると、全てが自分の分析で見通せると勘違いするんです。

つまり、相場が動く=絶対に何かの理由がある。

それは、必ずチャート上に示されているんだ!と。

ハッキリ言います。

そんなわけありません。

相場の因果関係なんて本当に不明です。

カネを持っているプレーヤーが一気に入ったらテクニカルの一般論なんて効きません。

伝統的手法をやると、なぜかハズしたときの因果関係を知ろうとして無駄な時間を費やすことになります。

3.単に難しい

ライントレードというのは難しいです。

複数の時間足でラインを引いて、流れを見て、パターンを見て、ローソク足を見て・・・と分析する項目が沢山あります。

これらがどうなっているのかを知るのは簡単です。

難しいのは、各項目に統一性がないということ。

時間足によってトレンド方向が違うのは日常茶飯事。

こういった絡みに絡まった情報を紐解いていくのがライントレードです。

もうラインじゃありません。ヒモトレードです。

インジケーターを使わないやり方に固執する意味ってある?

インジケーターアレルギーの人は意外に多くいます。

- インジケーターは遅行指標だ。

- インジケーターは余計な計算式が入っているから無駄だ。

- インジケーターに頼っていては勝てない。

これらの主張も間違ってはいません。

しかし、市場を客観的に見ることができるインジケーターにも価値があります。

誰が見ても同じ表示になるインジケーターだからこそ、常に客観的に判断やいつもと同じポイントでエントリーすることができるのです。

私からすると、なぜ今になって伝統手法な裁量手法がもてはやされているのか理解できません。統計的に分析できる客観的なシステムをベースとした考え方が確立されているのにもかかわらず・・・です。

トレードで有利になるのであれば、何でも使うべきです。

まとめ

今回の記事は、インジケーターを使わないことを美学とする人たちに対する批判の意味もこめて書きました。

相場は、ランダム性があるのでわかりにくいかもしれませんが、着実に変化しています。

それは、プレーヤーを見れば明らかです。

現在は大手ファンドはAIをベースとしたシステムで取引しています。

20年前とは違うのです。

市場のプレーヤーが変われば市場の動きが変わるのは当然です。

それにもかかわらず、100年以上前の理論を持ち出して「一番機能する」と主張するのは正しいのでしょうか?

伝統的なトレード手法で頑張ってるけど芽が出ない人は、少し考え方やアプローチ方法を変えるといいかもしれないですよ。