ドル円と日経225の相関について着目して、両者に乖離が生じた時にトレードを仕掛け、乖離が収束した時に利確をする斬新な手法・クロスライントレーディングをご紹介します。

販売サイトに記載されている81%が本当だったらヤバいですよね。

商材の概要

販売元:有限会社サウザンドフェイス

トレードスタイル:半裁量

対象通貨ペア:ドル円、日経225

使用時間軸:5分足

裁量の範囲:決済が裁量

対象者:初心者から

商材の中身

・ドル円、日経225専用インジケーター

・利用マニュアル

商材のメリット/デメリット

◆メリット

- 日経平均とドル円の相関で取引できる

- エントリーポイントがシグナルで表示される

- 相関を利用するので堅実な取引ができる

- 価格が22,500円と安い

◆デメリット

- 損切りポイントが事前にわからない

- 利確の解説が雑

- 取引はドル円と日経225の両方を提供する業者でないといけない

- 旬を過ぎたら全く勝てなくなるリスクがある

総合評価:B

(B:よくない商材。買ったら損したと思うでしょう。)

以下、詳しくレビューしていきます。

ドル円と日経平均の相関について

クロトレではドル円と日経平均の相関を利用します。

「相関」とは2つのものが関わっているという意味ですが、相場の世界では「似たような動きをする2つの銘柄」の事を「相関がある」と呼びます。

実は商品市場、先物市場、株式市場、為替市場と様々な市場がある中で、結構相関のある投資商品は多く、それに目をつけて取引するプロは多いのです。

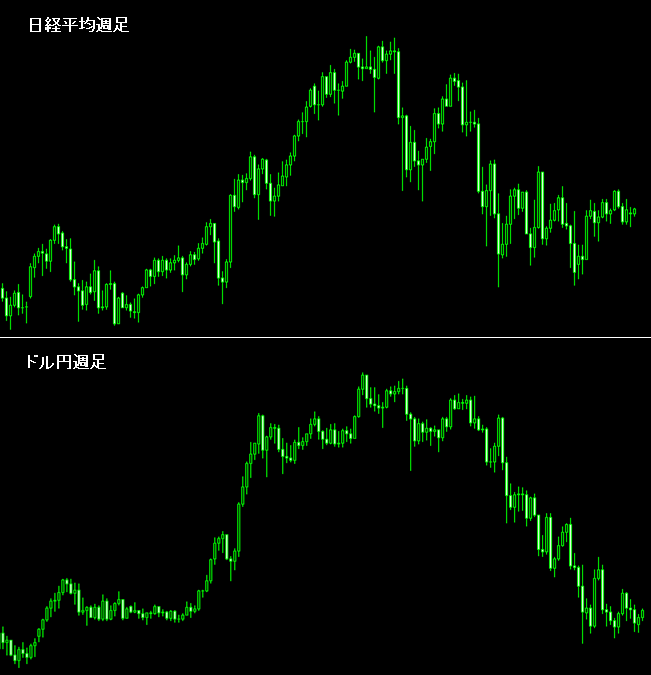

クロトレで利用するドル円と日経平均も市場は違えどそれなりに相関があります。両方の週足チャートを並べてみると、確かに似通った動きです。

大まかに見ると、どちらも上げるときは一緒に上げて、下げるときは一緒に下げていますね。

ただし、チャートの右端の方を見ると、どうも違いが出てきています。日経平均は少し上げてきているのにドル円は下げてきている・・・。

この理由は、昨今の日銀の政策であるETFの買い入れ増額や、年金を運用するGPIFの株式組み入れ比率の上昇による「日経平均株価のドーピング」だと考えられます。つまり、円高が進んでも日経平均が下がりにくい状況なのです。

・・・となると、クロトレにとっては不都合な状況になるのは必至。

理由は以下のロジックの解説をお読みください。

クロトレのロジックはどんなもの?

日経平均とドル円の相関を利用すると聞くと、初心者の方は「えっ、難しそう」なんて思うかもしれないですけど、クロトレのトレード方法は凄く簡単です。

MT4にインジケーターを表示させて、後はシグナルに従うだけ。

シグナルは、日経平均とドル円の動きに違い、乖離が生じた時に発生します。

ドル円と日経平均が似たような動きをする中で、たまには違う動きをすることがあります。

しかし、それは一時的なもので、いつかは両者の差も元に戻る、と言う考えの元、クロトレでは2つに乖離が生じた時に片方ではロング、片方ではショートをしてやるのです。

いつかは両者の差が元に戻るなら、ドル円か日経平均のポジションを合わせるとプラスの利益になります。

いわば両建てに近い取引方法とも言えます。つまり、このドル円と日経平均の動きに相関があるのであれば、片張りよりもリスクは低いのです。

勝率81%の根拠が分からない

クロトレはエントリーポイントが明確なのですが、損切りについてはエントリー時にはわかりません。

つまり前もってロットの計算もできなければ、次のトレードでどれだけの金額を失うかもわからない、という事になります。

いくら2つの相場を両建てすると言っても、予めリスクが定まっていなければトレードするのが怖いと思うのは私だけではないハズ。

さて、クロトレの利食いと損切りのポイントですが、解説PDF内ではエグジットの目安は書かれているものの、どうも曖昧な印象を受けます。具体的にどんな利食い方法をしたら勝率81%になったのかを知りたかったのに、そんなことは一切書かれていませんでした。

リスクのない投資方法であるとは言い切れないぞ!!!!

ここで勘違いしてはいけないが、この手法はノーリスクというわけではないことです。

ドル円と日経平均が乖離した時に片方をロング・片方をショートすれば必ずもうかるわけでもありません。もし、そのまま乖離が広がってしまったら、2つのポジションにおいて損失が出ますから、ダブルパンチになることもあるのです。

前述したように、昨今の相場はドーピングのおかげでドル円と日経平均で乖離が生じやすい状態です。

いわば、クロトレの前提である「ドル円と日経平均の相関が崩れてきている状態」なのです。前提の崩れかけている手法にアナタはお金を賭けられますか?

特定の通貨の特徴を利用した手法の寿命は短い

この手法に限らず、特定の通貨や通貨間の値動きに特化した手法は寿命が短いです。国の政策や市場の変化をモロに受けてしまうからです。

ドル円と日経平均が連動しにくくなったのも日銀の政策やGPIFの日本株の組み入れ率を上げた結果によるものです。相場の動きにマッチングしすぎたトレード戦略は、時期が合えば勝ちやすい反面、旬の時期を逃してしまうと税金のようにお金を吸いあげる結果になりかねないんですね。

クロトレも少し前なら稼げたかもしれませんが、今現在ではお勧めできる商材ではありません。

また、こういった手法を使う場合は機械的にシグナルに従うのは危険で、各国の金利政策等のファンダメンタルズまでしっかりと勉強しないと、賞味期限が切れたのにも関わらず使い続けてしまうリスクもはらんでいます。くれぐれもご注意ください。